Oi pessoal, tudo bem? Essa semana deveríamos ter retomado os textos-base de crypto, mas acredito que este espaço é melhor utilizado hoje discutindo o que vem acontecendo nos últimos dias no mercado.

Serão cobertos os seguintes pontos:

1) Performance

2) Dinâmicas de mercado

3) O caso Luna – UST

4) As possíveis repercussões de longo prazo

5) Um modelo mental para lidar com um mercado negativo

Vamos lá!

Resumo: a forte correção no mercado de crypto ativos, que opera em uma dinâmica particular, causada pelo caso da Luna/UST, pode levar a fortes repercussões no ecossistema. Em particular, regulações podem ser implementadas. Cabe aos investidores, empreendedores e colaboradores em crypto revisitarem suas teses de investimento.

1) Performance dos crypto ativos

A melhor expressão para descrever o que vem acontecendo com o mercado é um banho de sangue. Nas últimas 24 horas do momento em que estou escrevendo esse artigo, cerca de $200 bilhões de dólares foram eliminados. Durante o último mês, os crypto ativos saíram de um valor de $2 trilhões de dólares para cerca de $1,3 trilhões. Tamanha destruição de riqueza não passa despercebida e os canais de mídia estão noticiando de forma incessante.

Se você usa algum software para monitorar preço, difícil ele não parecer como algo assim agora…

Para dar alguns números, no momento em que estou escrevendo esse artigo, seguem os preços e performances dos principais crypto ativos:

Meu pai critica analistas financeiros. “Ninguém sabe prever o que vai acontecer, mas depois que aconteceu tem explicações para tudo”. Ironia do destino que o filho dele é um analista (não importa o cargo, a minha cabeça sempre buscar analisar), que vai se propor a listar os motivos que levaram a essa correção:

a) Aumento da taxa juros nos EUA: os movimentos do FED, levaram a um ajuste no preço dos ativos, em particular aqueles com duration mais longa, o que inclui crypto. Era uma questão de tempo até que o movimento de aversão a risco abatesse os crypto ativos. O S&P 500 acumula queda de 18% no ano, a Nasdaq Index de 28%. Na verdade, esse ajuste é único pois é a primeira correção de mercado em que o cenário macroeconômico está mais desafiador. Bitcoin começou depois da crise financeira de 2008 e o ecossistema se desenvolveu num contexto de políticas monetárias acomodativas. Crypto nunca foi testado como agora.

b) O caso Luna: vamos abordar isso na seção abaixo, mas o fiasco do projeto Luna, alardeado até poucas semanas atrás como um dos maiores sucessos em uso real de crypto, criou uma narrativa fácil de entender sobre os problemas de crypto ativos.

c) Coinbase: referência nos setor, sendo a maior empresa listada, que divulgou seus resultados muito abaixo do esperado, além de ter levantado dúvidas sobre questões jurídicas em torno da posse dos crypto ativos num evento de insolvência. A empresa acumula queda de 48% nos últimos 5 dias e desde quando foi listada a queda acumulada é de 83%.

d) Peculiaridades do mercado: é importante entender melhor como esse mercado funciona, de forma a explicar, em parte, seus movimentos bruscos.

2) Dinâmicas do mercado

Volatilidade: é o arroz com feijão desse setor. Como uma classe de ativos pré-institucional, ou seja, que não faz parte dos portfolios dos maiores investidores do mundo de forma substancial, é natural que exista uma maior volatilidade. Existe uma razão pela qual a volatilidade de uma ação muda a medida que a empresa cresce: com maior valor de mercado, vemos a presença de investidores de longo prazo, que pensam em ciclos geracionais, levando a queda da volatilidade. Crypto, apesar do alto valor de mercado, ainda tem em sua base investidores individuais, muitos de curto prazo.

Veja que já houveram fortes ajustes em diversos momentos, pelo menos 4 ciclos, em que no final foi declarada a morte da tecnologia blockchain: De 2009 até 2012, 2012 até 2016, 2016 até 2019 e agora de 2020 até 2022. Crypto sempre se recuperou e saiu mais forte.

Bitcoin, o provedor de liquidez: responsável por >40% do valor de mercado crypto, Bitcoin é a porta de entrada para a maioria dos investidores. Isso a transformou no principal provedor de liquidez do mercado. Existem tantos ou mais pares de Bitcoin vs outro crypto ativo do que para dólar. Isso faz com que movimentos bruscos no preço do Bitcoin puxem, pra cima ou pra baixo, o mercado como um todo.

Especulação & Alavancagem: hoje existem bem menos pessoas que entendem como avaliar um protocolo do que existem investidores no mercado. Quem investe em algo sem entender os fundamentos, não está investindo, mas sim especulando. O mercado crypto esta inundado de especuladores, muitos deles usando alavancagem. Devido à baixa regulação e o uso de smart contracts (um contrato criado na blockchain), é mais fácil e simples se posicionar alavancado em crypto do que em outras classes de ativo. Se alavancar numa classe de ativos que possui volatilidade em alguns casos acima de 99% ao ano, na minha visão, é irresponsável, mas infelizmente, comum.

A existência de alavancagem e especulação numa classe de ativos pré-institucional leva a correções mais bruscas. As barreiras psicológicas, por exemplo preço de Bitcoin em $30 mil dólares ou Ethereum a $2 mil dólares, quando são cruzadas, levam a quedas mais acentuadas, pois muitos investidores tem seus trades fechados.

24/7: o mercado crypto está sempre aberto, 24 horas por dia, 7 dias por semana. Isso, se por um lado ajuda no gerenciamento de risco no longo prazo, por outro cria desafios imediatos. A maioria dos investidores opera num fuso apenas, tendo que trabalhar via ordens pré-agendadas.

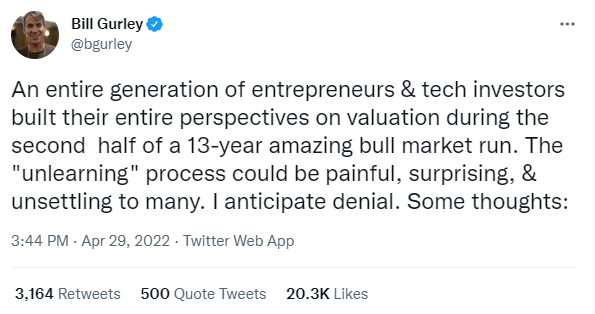

Valuation: não existe consenso ainda sobre como fazer o cálculo de valor de diferentes tipos de tokens. Isso não necessariamente é um absurdo. Estamos ainda no inicio dessa indústria e acredito que metodologias melhores serão desenvolvidas com o tempo. A analise canônica até hoje tem sido o MV=PQ, utilizado em macroeconomia, mas mesmo esta é questionada. Certos protocolos tem fluxos de caixa e um DCF faz sentido, mas não são todos e medir o efeito de rede é algo que até hoje não vi um investidor fazer com perfeição mesmo em empresas de tecnologias não-crypto.

Base de investidores concentrada: atualmente, um número baixo de carteiras possui a maior parte dos ativos. Isso faz com que movimentos de compra e vendas dos chamados “whales” (baleias), podem movimentar fortemente o mercado. Cerca de 95% dos Bitcoins estão nas mais de apenas 2% das carteiras e 80% dos NFTs estão nas mãos de 9%.

3) O caso Luna – UST

O projeto Luna possui dois tokens nativos, o primeiro chamado LUNA, o segundo chamado TerraUST (UST). O objetivo de ambos era manter o preço do UST em paridade com o dólar, ou seja, o UST é uma stablecoin. Diferente da USDC e USDT, que são colateralizadas, o UST é um tipo de stablecoin algorítmica. Veja que no universo de stablecoins, as algorítmicas representam apenas 8% do mercado, sendo as restantes colateralizadas. Duas semanas atrás escrevi sobre o tema.

Muitos projetos se propuseram a criar uma stablecoin nesse formato e falharam. O ponto aqui é que nenhuma tinha chegado a escala da UST, que chegou a ter $15 bilhões de dólares em valor. Muito do sucesso da UST se deve ao seu fundador carismático e audacioso, Do Kwon, que com um perfil de twitter chamado literalmente de @stablekwon conseguiu construir o ecossistema Terra em cima da sua blockchain. O ecossistema Terra esta integrado a eCommerce crossborder na Ásia e buscava disruptar o Alipay do Alibaba. É importante ressaltar que Stablecoins funcionam de forma semelhante a bancos, ou seja, a confiança do mercado na solidez da instituição é muito importante para o seu funcionamento. Por que as pessoas confiam num banco como o Itaú? Porque ele existe a mais de 80 anos e até hoje nunca deu problema, mesmo com o Brasil quebrando em vários momentos. No caso da Terra, a confiança do Do Kwon no Twitter era uma das razões da “solidez” da Terra.

Dado que não sou grande fã de stablecoins algorítmicas (na verdade sou investidor da Circle, criadora do USDC), precisei buscar a ajuda de colegas que explicaram o que aconteceu com a UST. Aqui ficam meus agradecimentos para o pessoal da Paradigma Education:

O UST é criado quando se queima LUNA. UST sai de circulação quando resgatado por ($1 em) LUNA. Ambos têm suas fontes de demanda.

O protocolo incentiva arbitradores a expandir/contrair a oferta de UST de acordo com o desvio atual da paridade. Veja, stablecoins algorítmicas são jogos de confiança (igual as moedas fiduciárias). Se existe uma corrida aos bancos, não existe colateral para todos e isso faz parte do design do projeto, não é um problema do mesmo. Cabe aos gestores do protocolo manobrarem oferta e demanda.

O crescimento da UST foi apoiada em grande parte pela Anchor, um “Decentralized Finance” que paga um retorno altíssimo (~19.5% ao ano, em dólar, com liquidez semanal). Basicamente os investidores da Luna subsidiavam estes retornos, de forma a fazer com que a stablecoin ganhasse um volume em que ficasse impossível contestar a sua viabilidade.

Muitos investidores crypto então começaram a tomar alavancagem para investir o máximo que podiam em UST na Anchor. Certos investidores alavancaram a ponto de terem retornos acima de 100% ao ano. Quando esse capital começou a chegar a um montante em que a Luna passou a ofertar o valor de retorno menor, foi o primeiro sinal de fraqueza. Durante o último final de semana um grupo de investidores começou um ataque especulativo a UST, no melhor estilo George Soros contra a Libra esterlina em 1992. O que se seguiu depois foi uma “corrida ao banco”, levando a Luna e UST a praticamente quebrarem, com correções de 99% na Luna e 60% na UST (que deveria se manter atrelada ao dólar).

O ataque se deu da seguinte forma: investidores entraram no protocolo em grandes volumes, tirando liquidez do sistema. Logo após, começaram a sacar o UST. A demanda foi caindo. Com menos pressão de compra no UST existe menos demanda na blockchain da Terra, de forma que o token Luna também cai. Com menos valor lastreando o UST, existe menos demanda o começa assim uma espiral negativa. Vale ressaltar que a Luna tinha como plano ir lastreando o UST gradualmente e ir conseguindo apoio aos poucos, algo que inclusive eles já tinham começado a fazer semanas antes. A partir de certo ponto, estas recém compradas reservas foram usadas pelos market makers para preservar a paridade, o que não deu certo. Em poucos dias a paridade foi perdida e o UST passou a valer menos que $1 dólar, atualmente em $0.44. Caso você esteja interessado em entender mais a fundo o que aconteceu, sugiro ler os posts da Paradigma (em português), ou da Not Boring (em inglês).

Mas vamos pensar. Isso é tão ruim assim pro ecossistema? Estou dizendo que um protocolo de stablecoin (a quarta maior em valor de mercado), criado na Coréia do Sul para eCommerce na Ásia, poderia gerar quase que um risco sistêmico para o ecossistema? A resposta: sim. E muito! Por que? Pela escala.

Quando o Lehmann Brothers quebrou, era um banco com valor de mercado de $60 bilhões de dólares. O protocolo Luna no auge tinha valor de $50 bilhões de dólares, além de $30 bilhões em valor de UST em contratos. Soma-se a isso o fato que a maioria dos investidores afetados por esse colapso são investidores de varejo. Ainda é cedo para entendermos a magnitude das consequências desse evento, mas vamos tentar aqui.

4) As possíveis repercussões de longo prazo

O maior risco para crypto sempre foi um ataque coordenado e intenso por diferentes entidades regulatórias. Acredito que esse risco nunca esteve tão próximo. O fato que uma stablecoin de bilhões de dólares desapareceu em questões de dias, tendo um impacto real na vida de milhares de pessoas, em paralelo com diversos ataques hackers que foram amplamente noticiados, a falta de regulação apropriada na maior economia do mundo, além da correção brutal nos preços, em um cenário recessivo de estagflação, pode sim levar crypto a se tornar inimigo público, se não número 1, nos top 5.

Para deixar tangível, neste link esta um compilado de printscreens de pessoas que estavam pensando em se suicidar devido a crise no Luna. Basicamente eram pessoas que tinham ~100% do seu capital rendendo 20% ao ano em UST (ou seja, em dólares) e tiveram suas economias dizimadas. Na minha experiência com crypto, eu nunca tinha visto algo assim.

Ryan Selkis, fundador da Messari, a principal empresa de pesquisa de crypto ativos, acredita que vai caber a indústria, seus investidores, empreendedores, colaboradores e clientes a tomarem uma frente unida e impedir que regulações que inibam a inovação em blockchain aconteçam. Eu concordo com a visão dele. Fundos como a a16z tem feito um trabalho formidável junto a reguladores americanos. Acredito que no Brasil deveríamos fazer algo semelhante e me coloco a disposição para participar do debate. Caros reguladores, vocês podem me achar no e@bsbcap.xyz.

Investidores experientes no setor não estão assustados: já estão acostumados com correções de mercado, tanto psicologicamente, quanto do ponto de vista de posição financeira, sistemas e etc.

Outras consequências: um ajuste no volume investido novos projetos e nos valuations. Projetos sem fundamentos vão morrer, da mesma forma que empresas de tecnologia que não produzem caixa e tem unit economics ruins também vão desaparecer nesse momento de ajuste.

Por fim acredito que o mercado será menos especulativo. Maior disciplina e racionalidade são bons para formação de capital e inovação, apesar de serem um remédio amargo.

5) Um modelo mental para lidar com um mercado negativo

Aqui serei formuláico, dado que estou chegando no meu auto imposto limite para tamanho de texto:

- Não se foque no preço: até hoje não existe consenso sobre como avaliar os tokens, estamos no processo de descoberta de preço, de forma que esta não é a métrica certa para medir o sucesso da blockchain. Fácil de falar, MUITO difícil de se fazer, eu sei…

- Foco nos fundamentos: por que você acredita que uma blockchain tem valor? Quais as suas premissas? Pense em termos de probabilidade e não de forma binária. No meu caso, me anima muito o volume de talento indo para crypto e o Ethereum como um terceiro sistema financeiro (EUA e China sendo os outros dois)

- Desenvolva a sua tese e monte a posição com tempo, pegando o preço médio. VCs na maioria dos casos não sabem operar crypto. É hora de falar com seu amigo que trabalha num fundo de ações ou multimercado.

- Mente aberta. Ouça as criticas e sempre revise suas premissas.

- O que eu acho? Eu continuo mais animado com crypto e blockchain do que nunca. Por que? Isso é tema do próximo artigo!

Grande abraço! Um bom dia e boa sorte!

Edu