Oi pessoal, tudo bem? Depois de vários pedidos, segue uma nova análise sobre o estado do mercado. Para quem trabalha e investe em blockchains, é o assunto do momento. Vamos entender melhor o que está acontecendo:

Antes disso um disclaimer. De forma geral existem duas maneiras de escrever sobre blockhains: A primeira eu chamo de “cassino”. Isso inclui vídeos como “A moeda que vai te dar retorno de 50.000%” e assim por diante. A segunda é fundamentalista, cobrindo os conceitos e com análises dos fatos, ativos e tecnologia. O bsb atua da segunda maneira. Dessa forma, não espere fórmula para ficar rico, mas entender o estado do mercado nos ajuda a avaliar o impacto nos fundamentos.

Resumo: piora no cenário macro, falta de gestão de risco, alavancagem, excessos, falta de transparência, empresas centralizadoras que usam DeFi. A correção do mercado tem vários motivos interconectados. A participação de SBF tem sido fundamental para acalmar os mercados e restaurar a credibilidade nas blockchains.

Em novembro do ano passado, as empresas de tecnologia e os crypto ativos estavam no auge. As blockchains chegaram a ter valor de mercado de $3 trilhões de dólares. Para uma tecnologia que começou em 2009 com o Bitcoin e apenas em 2013 viu o surgimento do Ethereum, essa criação de valor é extraordinária.

Foi a culminação de um ano brilhante: o Direct Listing da Coinbase deu credibilidade ao setor, além de um valor de mercado acima de $85 bilhões. Diversas mineradoras de crypto e empresas de investimentos focadas na tecnologia acessaram o mercado público. Unicórnios no setor surgiam a cada semana.

Além disso, os usos se multiplicavam: (i) Bitcoin como uma reserva de valor, inclusive com países adotando-o em suas reservas; (ii) DeFi (Finanças Descentralizadas) como um disruptor do mercado financeiro tradicional, com destaque para as stablecoins; (iii) NFTs reinventando como arte é produzida e consumida.

Sentimento de euforia! Vai dar certo!

Voltando para hoje. O valor de mercado das blockchains está em $900 bilhões, uma queda de 70% do pico. Como diria meu pai “70% de qualquer coisa é coisa demais”. Implosão de stablecoins e empresas de DeFi. O interesse por NFTs diminuindo. Um dos maiores hedge funds de crypto do mundo quebrou e quase levou o mercado todo com ele. VCs com receio de investir. Demissões em massa, a própria Coinbase cortou 20% de seus empregados.

Será que é o fim? Não, mas precisamos entender como chegamos aqui:

Esse mercado já passou pelo menos por 4 ciclos. O último deles, em 2018/19, que foi de $800 bilhões e caiu 75%, encontra paralelos na bolha da internet. Nessa época, muitos tokens foram lançados sem que existissem usos reais ou modelos de negócios. O mercado se ajustou pela ausência de fundamentos. A correção de 2022, em minha visão, encontra mais paralelos com a crise do subprime de 2008. Se a primeira é endógena da indústria, a segunda é exógena. No entanto, da mesma forma que os bancos americanos super alavancados tornaram uma correção de mercado algo que afundou a economia global, aqui a alavancagem e péssima gestão de riscos teve impacto semelhante.

Dinâmicas de mercado

Em maio escrevi sobre as peculiaridades desse mercado. Volátil, especulativo e alavancado, não regulado, funciona 24 horas 7 dias por semana, base de investidores concentrada, forte presença do investidor de varejo e por fim tem no Bitcoin o principal provedor de liquidez.

Macro

O bsb é felizardo de ter uma base de leitores que conta com alguns dos principais investidores macro do Brasil. Um salve para a turma do Fundo Verde que sempre prestigia o bsb! Dito isso, não vou me alongar muito na economia. Estamos num cenário de alta inflação nos países desenvolvidos. Para conseguir diminui-la, Bancos Centrais do mundo todo, com destaque para o FED, estão iniciando um aumento da taxa de juros. Esse aumento junto da desancoragem da expectativa da inflação tem pesado fortemente no preço dos ativos, especialmente os de longa duration, como as empresas de tecnologia. O S&P 500 acumula queda de 20% no ano, o Nasdaq Index de 30% e um índice composto pelas “Empresas de Tecnologia não-lucrativas” acumulava queda de 75%. Nesse contexto, a queda dos crypto ativos, está em linha.

Um Castelo de Cartas

A implosão da blockchain Luna e sua stablecoin Tera (UST), também já cobertos aqui em outro artigo deixou um estrago de mais de $68 bilhões de dólares, composto de ~$50 bilhões de Luna e ~$18 bilhões de UST.

Esse rombo não foi o final, mas apenas o começo de uma crise de liquidez no sistema. Para aprofundarmos nisso, precisamos entender três elementos: 1) Liquidez na blockchain; 2) os Crypto Bancos e 3) o Three Arrows Capital.

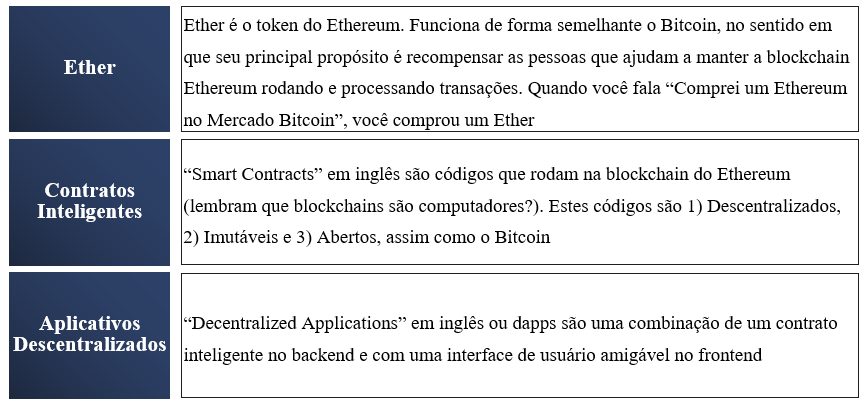

1) Liquidez na Blockchain

O preço de qualquer coisa é definido por oferta e demanda. Muita demanda e pouca oferta, o preço sobe e vice versa. Dinheiro é uma dessas coisas. Quando existe muita demanda e pouco capital disponível, o preço sobe, medido pelos juros cobrados.

A melhor forma de explicar o mercado financeiro tradicional e o fluxo de recursos nas blockchains é pensar que são como dois países diferentes. Existem pontos de contato, sendo exchanges como Bitso e Mercado Bitcoin um bom exemplo, mas de forma geral estes sistemas operam de forma independente.

Enquanto no mercado tradicional o estoque de dinheiro liquido (caixa, saldo na conta corrente e títulos com altíssima liquidez) é medido na casa dos trilhões (7.5 trilhões), na blockchain é apenas uma fração disso. Tendo em vista a alta rotatividade e uso dos tokens nas blockchains, existe uma alta demanda por “caixa” (aqui representado pelas stablecoins), de forma que o custo do dinheiro nas blockchains é maior que no sistema tradicional. Isso faz com que, para um nível de risco similar, uma operação de crédito possa cobrar juros maiores na blockchain. Se meus dólares no JP Morgan de NY rendem 0.05% ao ano, ao converte-los para stablecoins e empresta-los para uma Coinbase, eu poderia ter rendimentos de render 4-6% a.a. ou ainda mais que isso, o que daria um prêmio mesmo ao ajustarmos pelo risco adicional de crédito. Note que esse retorno vem com liquidez semanal.

Num mundo de juros a zero como estávamos, ganhar 6% ao ano, em dólar, com liquidez semanal e crédito bom era uma forte proposta de valor e uma forma de atrair novos usuários para a blockchain. A estratégia era “venha pelo dinheiro extra, fique pelas funcionalidades”.

2) Entram os “crypto bancos”

Nos últimos três anos um tipo de instituição começou a ganhar popularidade: eram empresas que operavam de forma muito semelhante a fintechs do ponto de vista de experiência do usuário e interface, fácil e amigável. Elas ofereciam serviços financeiros que são tradicionalmente ofertados por bancos (conta corrente, empréstimos, investimentos), mas operando na blockchain. Você depositava seu dinheiro que era convertido em crypto e a partir daí poderia utilizar esses serviços. Esse arranjo ganhou o nome de “DeFi mullet”, pois para o usuário parece uma fintech, mas por trás existem contratos inteligentes na blockchain operando estes serviços, num ambiente de finanças descentralizadas.

Empresas como Celsius, Voyager e BlockFi captaram centenas de milhões em investimentos, valiam bilhões e tinham milhões de clientes. Se você reparou que os verbos estão no pretérito, já entendeu como a história acaba.

A proposta fazia sentido: ao trazer um ambiente de fintech, era possível trazer milhões de novos usuários. Seria uma solução temporária, mas poderosa pois estas empresas eram donas dos clientes. Não é blockchain puro-sangue, mas dava pro gasto, dado o momento da indústria.

3) Three Arrows Capital (3AC)

O Three Arrows nasceu em 2012 investindo capital proprietário de dois fundadores, Su Zhu e Kyle Davies. Ele tinha um patrimônio de $3 bilhões de dólares e era conhecido por conseguir fazer quase qualquer projeto dar certo ao prover capital em escala, expertise e poder no ecossistema. Su Zhu era tão influente que uma vez postou no Twitter que havia desistido da blockchain Ethereum, fazendo o preço cair, para logo depois comprar na baixa. Lembrem que blockchains não são reguladas, não tem uma CVM ou SEC para multar ninguém.

O 3AC operava com alta alavancagem. Su Zhu dizia que as blockchains iriam valer muitos múltiplos do que valem hoje e por causa disso justificava ir com tudo e mais ainda. Os relatos são de exposições de $10 a $18 bilhões de dólares, o que implica alavancagens de 3 a 6x pelo menos. O fundo era um dos maiores apoiadores da Tera/Luna e quando o projeto explodiu, começaram os rumores que o 3AC estava com problemas. O que não sabíamos era o tamanho do buraco.

Crise sistêmica

À medida que o 3AC começou a ter chamadas de margens pelos que lhe deram alavancagem, o fundo ficou em silêncio. Logo começaram as notícias: a Celsius barrou os resgastes da sua plataforma, no melhor estilo “banco que quebrou proibindo saques”. A BlockFi liquidou uma alta exposição sem divulgar o nome da contraparte. Finblox, Babel Finance e Voyager Digital todas limitaram os resgastes de seus clientes. O que todas tinham em comum? Centenas de milhões emprestados para o 3AC, que deu calote no mercado. De uma hora pra outra o mercado crypto tinha virado a Argentina de 2001, mas sem um Corralito para chamar de seu.

Essas eram algumas das empresas mais respeitadas e sólidas do ecossistema. Para dar um exemplo, a Celsius havia captado $400 milhões de dólares em Outubro/2021 do Caisse de Depot et Placement du Quebec, um dos maiores fundos de pensão do mundo.

O 3AC, um dos maiores hedge funds crypto entrou em insolvência. Seus fundadores foram acusados de fraude pelo regulador local e uma empresa de reestruturação financeira foi contratada para iniciar o processo de liquidação. Para quem não vive esse mundo no dia a dia, a melhor comparação que posso fazer é se você acordar um dia e descobre que o George Soros ficou insolvente…é o tipo de coisa que não deveria acontecer. Evento cisne negro!

Entra em cena SBF, o JP Morgan das blockchains

Sam Bankman-Fried, conhecido pelas iniciais SBF, fundou a corretora crypto FTX em 2019, especializada em derivativos.

Num mercado que já possuía Coinbase e Binance, com market share relevante, escala e marca, uma empresa novata poderia ter sucesso? A resposta: Sim, e muito!

Um dos principais diferenciais da FTX é o histórico de seu fundador. Veja que a Coinbase foi fundada pelo Brian Armstrong, um engenheiro de computação que trabalhava no Airbnb. Brian é uma pessoa de produto, um startupeiro e digo isso com a melhor das intenções. Já o SBF é um trader e entrou nesse mercado para fazer arbitragem, ganhar dinheiro e não perder. Ele montou um fundo chamado Alameda Research e trouxe para o mercado blockchain todas as ferramentas de gestão de risco, trading e formas de operar ativos líquidos voláteis que o mercado financeiro tradicional já fazia. A gestão de risco se tornou um diferencial para a FTX. Se ela se foca menos na experiência do usuário, pelo menos entrega uma plataforma de trading parruda e gerencia os riscos de contraparte extremamente bem. A FTX foi avaliada em fevereiro/2022 em $32 bilhões de dólares, valor semelhante ao da Coinbase na mesma data.

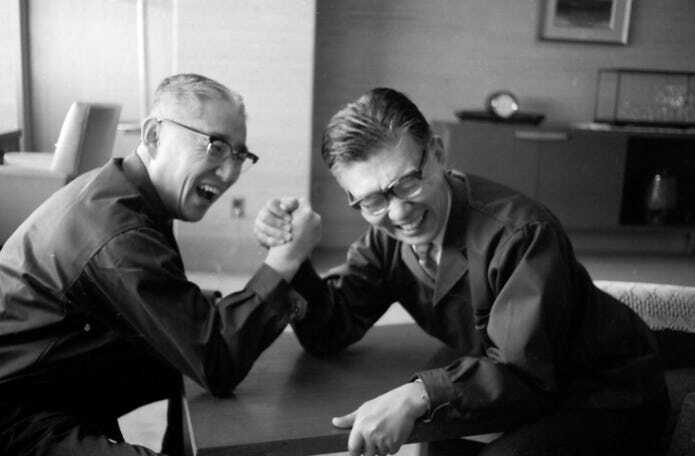

Durante os séculos 19 e 20, antes dos governos irem aos resgastes das empresas, eram entidades privadas que tinham os recursos financeiros e influencia para acalmar os mercados. Eles eram os credores de última instância, a última esperança.

Durante o Pânico financeiro de 1907, J. Pierpont Morgan, o JP Morgan, atuou como Deus do mercado, decidindo quais empresas morreriam (Knickerbocker Trust), e quais sobreviveriam (Trust Company of America, National City Bank of New York). Com a ajuda do Tesouro Americano e dos homens mais ricos do pais na época, como John D. Rockefeller, Morgan conseguiu acalmar os mercados e evitar uma crise maior.

A história não se repete, mas as vezes rima…

SBF, o bilionário crypto de 29 anos decidiu dar uma de JP e está sendo uma peça central no controle da crise. Através da FTX ele emprestou $200 milhões para a BlockFi e logo depois anunciou um acordo de compra da empresa por uma fração do último valuation privado. Pela Alameda ele salvou a Voyager via um empréstimo de $250 milhões. Os rumores no mercado é que SBF ainda está a procura de novas oportunidades. Se tem um vencedor nessa crise, é o time SBF e os times da FTX e Alameda Research. Estão jogando em outro nível, sendo corajosos quando o mercado esta com medo.

Lições e Consequências

Regulação: O mercado financeiro moderno é uma das grandes criações do século XX. Um mecanismo de confiança que permite acumular e investir capital em larga escala para o desenvolvimento da sociedade pode não ser uma invenção inovadora como o motor a combustão, mas foi um avanço inegável. Regulação é parte fundamental do mercado. A negociação de tokens de blockchain precisa de regulação urgente, da mesma forma que 115 anos atrás o mercado financeiro tradicional também precisou.

Gestão de risco: Bancos, fundos de pensão, fundos multimercados, empresas de crédito e outras instituições podem parecer conservadores para o pessoal de crypto e startups, mas a verdade é que a maioria das empresas construídas na blockchain não tem um sistema de gestão de risco tão robusto quantos as empresas do mercado tradicional. Temos muito o que aprender com quem já faz isso a décadas. Humildade é bom e todo mundo gosta.

Bilionários também fazem besteiras: como os fundadores do 3AC se alavancaram >5x para tentar ganhar um dinheiro que não precisavam, e perderam o dinheiro que tinham e precisavam, em cima de ativos com 80% de volatilidade é algo que nunca vou entender.

Não é culpa das blockchains: ano passado um trader perdeu $20 bilhões de dólares operando de forma super alavancada. Isso aconteceu no mercado tradicional e o fundo Archegos Capital, implodiu de forma que diversas contrapartes tiveram perdas consideráveis, incluindo bancos como o Credit Suisse. Especulação é da natureza humana e controles de risco falham até mesmo em mercados super regulados. O ruim é que hoje o trade de blockchains atrai uma quantidade enorme de pessoas pré-dispostas a esse comportamento.

Se parece com um banco, se vende como um banco e ganha dinheiro como um banco, então provavelmente é um banco: se você dá seu dinheiro a uma instituição e recebe algo em troca que você não sabe qual o colateral ou de onde vem o retorno, prazer você está lidando com um banco. A questão é se este banco é regulado ou não. Celsius, BlockFi dentre outras empresas operavam como bancos, apenas não eram regulados como tal e tinham sistemas de gestão de risco que não funcionaram como deviam. É o que dá deixar banco na mão de startupeiro. Em um banco a função mais importante é gestão de risco, não marketing ou uma boa interface de usuário.

Críticas injustas as Finanças Descentralizadas: o que me deixa mais chateado nesse momento (além de perder $) é que as criticas estão sendo feitas as finanças descentralizadas, mas elas não falharam. Os protocolos de investimentos, empréstimos e trading continuaram funcionando sem problemas mesmo nos períodos de maior stress de mercado. 100% transparentes e automáticos. Quem teve problemas foram as entidades intermediárias, que não são descentralizadas. O problema não foi a descentralização, mas sim a centralização excessiva em empresas, que não possuem seus dados na blockchain e, portanto, não são transparentes. No extremo oposto, se pegarmos a DAI, uma stablecoin descentralizada, ela tem 100% do seu colateral transparente na blockchain e sabemos que ela é extra-colateralizada.

Piora da percepção do público e atraso na adoção: temos que revisar planos de crescimento. A imagem das blockchains está no chão. Muitos chamando o fim da tecnologia. Milhões de consumidores afetados. Vai demorar para limpar isso tudo e o trabalho de informar será mais importante que nunca.

E agora Edu? Vai fechar o bsb nesse inverno? Vai arregar?

De forma alguma. Continuo animado com a tecnologia blockchain! O bsb nasceu na crise, foi moldado por ela e vai continuar crescendo, seja nela ou na fartura. Vamos continuar escrevendo, pesquisando e investindo nos tokens das principais blockchains e também nos melhores empreendedores Crypto/Web3 da América Latina.

Abs!

Edu