O bsb é uma newsletter semanal sobre a arte e ciência de construir e investir em empresas de tecnologia. Para receber nossos e-mails, basta clicar abaixo:

Oi pessoal, tudo bem? Essa semana deveríamos ter retomado os textos-base de crypto, mas acredito que este espaço é melhor utilizado hoje discutindo o que vem acontecendo nos últimos dias no mercado.

Serão cobertos os seguintes pontos:

1) Performance

2) Dinâmicas de mercado

3) O caso Luna – UST

4) As possíveis repercussões de longo prazo

5) Um modelo mental para lidar com um mercado negativo

Vamos lá!

Resumo: a forte correção no mercado de crypto ativos, que opera em uma dinâmica particular, causada pelo caso da Luna/UST, pode levar a fortes repercussões no ecossistema. Em particular, regulações podem ser implementadas. Cabe aos investidores, empreendedores e colaboradores em crypto revisitarem suas teses de investimento.

1) Performance dos crypto ativos

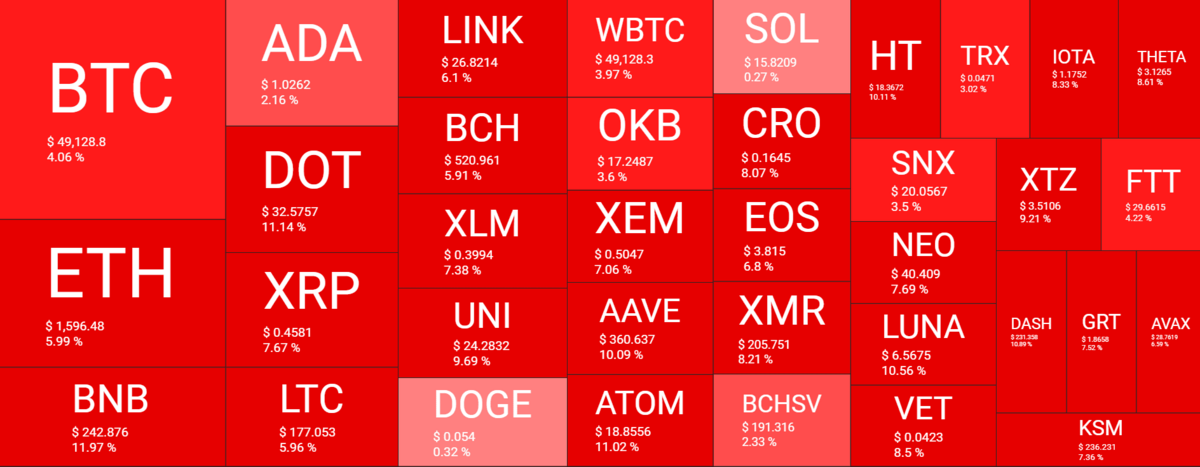

A melhor expressão para descrever o que vem acontecendo com o mercado é um banho de sangue. Nas últimas 24 horas do momento em que estou escrevendo esse artigo, cerca de $200 bilhões de dólares foram eliminados. Durante o último mês, os crypto ativos saíram de um valor de $2 trilhões de dólares para cerca de $1,3 trilhões. Tamanha destruição de riqueza não passa despercebida e os canais de mídia estão noticiando de forma incessante.

Se você usa algum software para monitorar preço, difícil ele não parecer como algo assim agora…

Oi pessoal, tudo bem? Uma pergunta que recebi de várias pessoas nos últimos dias foi “Da perspectiva de alguém que até semana passada estava num fundo de Venture Capital, qual a sua visão sobre o mercado atualmente? Bom, esse texto cobre exatamente isso. Na semana que vem retomamos os nossos textos-base sobre crypto, cobrindo NFTs.

Resumo: o aumento na taxa de juros e do custo de capital para empresas de tecnologia tem levado a volatilidade no mercado e uma dificuldade na precificação de novos investimentos. Isso traz um risco sistêmico para o ecossistema. A América Latina, mais imatura e dependente de poucos investidores ancoras, corre o risco de sofrer uma correção de preços mais abrupta. Ainda assim, existem muitas oportunidades tanto para empreendedores, quanto investidores.

Conflito de interesses é um tema em que penso com muita frequência. Em qualquer situação, é fundamental saber como que as pessoas estão sendo remuneradas e quais os seus incentivos.

Um gestor de venture capital, que nos últimos anos captou fundos novos ano sim, ano não, é incentivado a apresentar uma visão que o cenário de oportunidades “nunca esteve melhor”, mesmo quando ele sabe que não esta. Um gestor de patrimônio que é remunerado pela venda de produtos mais arriscados, onde o rebate é maior, diz que um novo fundo é “uma oportunidade única”, mesmo sabendo que semana que vem tem outra oportunidade tão boa quanto.

Veja que não estou aqui criticando essa postura. Esse comportamento é racional pois existe incentivo para tal. A questão é que nem todos sabem qual o interesse por trás. O efeito negativo disso na nossa indústria de investimentos em startups, é que todos estamos comprados no sucesso das empresas e crescimento no mercado. Desta forma, poucos estão incentivados a dar uma visão mais realista do mercado.

Até o final de 2021

Tivemos um longo ciclo de alta de mercado de tecnologia, turbinado por dois principais fatores: (i) Baixas taxas de juros; (ii) Acelerada adoção de novas plataformas tecnológicas, em especial smartphone e cloud, que ampliaram em ordem de magnitude o mercado potencial de muitas empresas.

No caso especifico da América Latina, a entrada do Softbank em 2019 transformou o ecossistema, trazendo um capital dedicado, em escala, gerido por uma equipe grande e qualificada. Haviam poucas opções de fundos Growth (Series B+) e o Softbank soube aproveitar esse espaço melhor do que ninguém.

Nos últimos anos o mercado de capitais brasileiro, carente de novos produtos e num cenário de juros baixos, começou a aceitar as empresas de tecnologia. Os bancos de investimentos fizeram “IPOs tech”. As plataformas de investimentos começaram a distribuir fundos de venture capital. Múltiplas conferências sobre tecnologia. Novos tipos de fundos surgiram, focados em diferentes estágios. Os fundos de private equity tradicionais passaram a investir em startups. Gestoras de ações listadas contrataram analistas de tecnologia e começaram a investir nestas empresas, afinal é mais divertido falar de uma empresa tech do que da Vale – especialmente quando o seu cliente tem portfolio offshore que está bombando por causa de Apple, Google, Amazon e Facebook. O movimento de migração de talento de bancos e consultorias estratégicas para start-ups tomou novo porte.

Isso teve forte reflexo no valuation das companhias. Eu pessoalmente vi o valor de uma empresa no “estágio do power point fundada por dois alunos brasileiros formados de MBAs em escolas americanas de primeira linha” triplicar nos últimos dois anos. Veja, não existe justificativa para que uma empresa nesse estágio passa a valar tanto a mais, com exceção de que tinha mais capital disponível.

Várias vezes tive a seguinte conversa:

Amigo do Edu: ”Estou pensando em fechar minha empresa e abrir uma nova”

Edu: “Por que?”

Amigo: “Bem, eu captei $1 milhão de dólares a $4 milhões de pre-money dois anos atrás. Hoje alguém com meu currículo capta a $12 milhões de pre-money num power point. Melhor começar do zero. Além de que se eu fechar, viro empreendedor de segunda jornada, posso até ter um prêmio em cima desse valor”.

É difícil se sentir confortável com essa lógica, mas faz (algum) sentido.

Como está o mercado hoje?

Quem resumiu o novo momento em que estamos foi o melhor investidor de startups de todos os tempos (na minha opinião), Bill Gurley:

Tradução: Toda uma geração de empreendedores & investidores de tecnologia construiu suas perspectivas de valuation durante a segunda metade de um incrível mercado de alta que durou 13 anos. O processo de “desaprender” pode ser dolorido, surpreendente e desconfortável para muitos. Eu antecipo negação.

O mercado entrou em 2022, pra resumir numa palavra, de ressaca.

Tivemos uma correção nas empresas brasileiras listadas no início do 3º tri/2021, isso aconteceu devido a questões políticas internas, não tendo grande impacto no universo de empresas privadas.

O impacto realmente começou quando as empresas globais de tecnologia tiveram forte correção, o que começou no 4º tri/2021. Isso se propagou para o mercado de Growth durante o 1º tri/2022, com diminuição drástica do volume de rodadas. De forma anedótica, conversei com vários investidores estrangeiros e muitos não fazem um investimento de Growth a meses. É difícil ter dados exatos, pois o mercado privado reporta com um atraso seus dados, além destes serem mais opacos.

Isso agora está acontecendo nas rodadas Série A e B. Apenas o estágio semente (Seed) e Crypto (que hoje opera numa própria lógica e com fundos dedicados) ainda mantém os mesmos níveis de valuation e atividade. Por quanto tempo, difícil saber, mas o contágio não chegou ainda.

Este fenômeno é global e deriva em grande parte da expectativa de aumento de juros americanos. Veja, empresas de tecnologia, devido aos fortes investimentos em crescimento, tem fluxos de caixa positivos apenas no futuro, em alguns casos daqui a muitos anos. Isso faz delas empresas com alta duration. Ativos com alta duration são mais sensíveis a movimentos nos juros. O custo de investir numa startup, esperando que ela (talvez) entregue resultados em vários anos, começa a ficar alto nesse cenário. A pergunta que os investidores globais se fizeram por anos “onde vou achar retorno além de ações de empresas?”, começa a ter diferentes respostas, em ativos de infraestrutura, real estate e renda fixa.

O Francisco Alvarez-Demalde, managing partner do Riverwood e um dos mais experientes investidores de tecnologia da América Latina publicou um texto com a imagem abaixo que explica bem o que estamos vendo em termos de valuation. Aqui temos duas curvas, a de Juros dos Títulos do Governo Americano de 10 anos (em azul) e o múltiplo médio de empresas de Software-as-a-Service desde 2004 (em laranja), veja como são inversamente correlacionados.

O ambiente macroeconômico mais instável também levanta questionamentos em torno da qualidade dos negócios. Investidores amam previsibilidade e vantagens competitivas. Quando uma empresa surpreende investidores com resultados negativos, em especial um ativo valorizado com altos múltiplos, a correção pode ser forte, vide a Netflix, que ao divulgar os resultados do primeiro tri/2022, teve queda de 35% no valor da ação alguns dias atrás.

Isso quer dizer que investir em empresas de tecnologia é uma má opção agora? De forma alguma. Continuo acreditando que investir em tecnologia é a melhor opção de alocação de capital no longo prazo. O que isso quer dizer é que os valuations precisam e vão diminuir. O quanto é a pergunta difícil de se responder. As expectativas precisam ser ajustadas, principalmente do lado dos empreendedores.

Essa dinâmica em que é difícil precificar um ativo faz com que o mercado fique congelado. Não sabendo o tamanho do impacto dos juros, comprador e vendedor não estão conseguindo concordar em preço. E as empresas não se financiam no ritmo esperado.

É comum no mercado de startups a metodologia de valuation via múltiplos, no lugar do fluxo de caixa descontado. Múltiplos são uma metodologia de atalho. Utiliza-la de forma única, sem outros cheques de realidade podem levar a preços distorcidos. Quando usar múltiplos apenas vira a regra, o mercado pode operar de forma descolada da realidade e em vários segmentos isso estava acontecendo.

Não conheço investidores que hoje querem fazer novos investimentos nos mesmos termos que fizeram em 2021. Existem muitas empresas tiveram que renegociar rodadas pois o investidor líder exigiu ou o interesse pela rodada diminuiu. Os mercados de SPACs e IPOs hoje também sofrem.

Eu acredito que o ajuste será ainda mais forte na América Latina, pelos seguintes motivos:

1) Softbank: a saída de executivos chaves do fundo nos últimos meses fez com que o grande âncora desse mercado esteja, se não parado, pelo menos mais cauteloso em novos investimentos. Empresas que criaram planos de negócios que funcionam apenas com apoio do Softbank e que precisam fechar rodadas em poucos meses, estarão numa situação complicada.

2) Selic: os juros já estão altos no Brasil. Isso diminui o interesse de alocadores em investir em fundos de venture capital. Para que fazer VC, quando tem LIG do Itaú triplicando seu capital em 10 anos? Capital local é importante, compondo parte relevante da base de clientes de diversos fundos da região. Isso é ainda mais importante pois teremos muitos fundos captando em 2022, depois de um 2021 em que se investiu como se não houvesse amanhã.

3) Saídas incertas: com o mercado de Growth mais difícil, teremos menos secundárias. Note que em muitos casos as secundárias ocorrem pois tem mais dinheiro querendo entrar na companhia do que o tamanho da rodada. Se o capital está mais escasso, secam as secundárias. O mercado de IPOs de empresas de tecnologia na B3 precisa recuperar sua credibilidade, depois da péssima performance das empresas da safra 2020-2021. A Nasdaq, destino sonhado por tantos empreendedores brasileiros, também se mostra um ambiente hostil. Um IPO de uma empresa brasileira com valor de mercado de digamos, uns $2 bilhões, apesar de grande em termos locais, pode rapidamente se tornar uma ação irrelevante no mercado americano. O principal exemplo dessa situação é a Vtex, uma das melhores empresas de tecnologia da região, a espinha dorsal do eCommerce de milhares de companhias na América Latina. A Vtex fez um IPO de muito sucesso, captando $361 milhões de dólares com um valor de mercado de $3,6 bilhões. Hoje a Vtex, uma empresa que continua performando bem, tem valor de mercado de ~$1 bilhão de dólares, é uma ação ilíquida e difícil de ser notada por grandes investidores. Veja que o preço da ação não deveria impactar a gestão de um negocio controlado pelos fundadores, mas quando os colaboradores, que numa empresa de tecnologia é um ativo muito valioso, são remunerados primordialmente através de opções de ações, isso é um problema.

4) Eleições: quem mora no Brasil já sabe, período eleitoral não é momento de fazer nada que você não esteja com alta convicção de fazer. Isso afeta novos investimentos e performance de negócios, pois contratações, contratos, parcerias, tudo anda mais devagar.

Num cenário como esse, o que fazer? Meu pai diz que conselho é barato pois oferta é maior do que demanda, mas mesmo assim, seguem algumas sugestões:

Aspirantes a empreendedor: não busquem negócios em que a chave do sucesso é sua habilidade de levantar dinheiro mais rápido que os outros. Essa (arriscada) estratégia tem seu momento, que não é agora.

Empreendedores:

(i) Cuidado com o dinheiro (comentário obvio). É hora de refazer o orçamento, rever premissas, queima de caixa e etc.

(ii) Iniciar conversas sobre a próxima rodada antes que o normal. Os fundos tem demorado mais para assinar cheques, se antecipem a isso.

(iii) Ajuste suas expectativas. Você quer apenas o investimento do fundo X, no montante Y ao valuation Z OU que a sua empresa exista pois conseguiu financiar do jeito que deu?

Investidores:

(i) Análise fundamentalista acima de tudo: momentos como esse requerem o dobro de cuidado e atenção na construção das premissas e modelos financeiros. Busquem margem de segurança.

(ii) Honestidade: é melhor explicar aos seus clientes como que você está vendo o mercado, potencialmente marcando empresas no valor justo e não no da última rodada apenas. O seu dever fiduciário não é apenas gerar retornos com o capital de terceiros, mas também prover a melhor informação possível de forma que o seu cliente saiba os riscos que está correndo.

(iii) Criatividade: estratégias como fazer os investimentos em parcelas, cláusulas de proteção e trabalhar com os empreendedores para fazer o investimento acontecer, serão chaves.

(iv) Proximidade aos clientes: Seth Klarman, fundador do Baupost Group, um dos mais bem sucedidos investidores de sua geração, disse em várias ocasiões que ter clientes próximos, que entendiam o que o Baupost fazia e a medida que o tempo foi passando desenvolveram confiança para expandir seu mandato, foi chave no sucesso da empresa. Num momento de stress, que é quando aparecerem boas oportunidades, ter a capacidade de chamar dinheiro novo, será um enorme diferencial.

(v) Proximidade das empresas: os fundos locais estão crescendo o número de companhias a um ritmo frenético. É hora de olhar para o portfolio e se reconectar com os empreendedores, para caso algum precise de ajuda, você consiga estar lá rapidamente. Reservar mais dinheiro para as próprias companhias também é sábio. Como disse um amigo investidor “eu prefiro salvar minhas empresas, deixa as dos outros quebrarem”.

Alocadores:

(i) Proximidade aos gestores: quanto vale a sua posição caso você fosse vende-la hoje? Quais as perdas potenciais? Quantas empresas de fato vão gerar uma saída? Quais são apenas “cimento” (expressão que meu chefe em NY usava para startups que provavelmente nunca vão dar saída, mas ficam no fundo por anos). Você precisa saber as respostas dessas perguntas se for investir num fundo novo.

(ii) Cuidado com o risco sistêmico: muitos alocadores hoje me dizem que preferem o estagio semente pois tem mais proteção, dado que as empresas terão saída em 6-8 anos e ninguém sabe como o mercado estará naquele momento. Isso é em parte verdade, mas nessa premissa se assume que o mercado de financiamento de startups continuará aberto. Se o mercado de Séria A e B fechar, estas empresas sofrem tanto quanto.

Colaboradores de startups: se você tem um plano de opções de ações, você precisa ter uma visão educada sobre o valor da empresa em que trabalha. Se a empresa listada que mais se assemelha a sua empresa caiu 80% no mercado público, é financeiramente responsável que você considere, para fins de planejamento próprio, que as suas opções tiveram algum ajuste de preço. Sim, você ficou menos rico, mesmo que apenas no papel.

O copo meio cheio

Minha esposa é uma otimista pragmática. Ela sempre assume que as coisas vão dar certo, mas se prepara para correções de curso. Essa é a mentalidade que estou nesse mercado.

Uma correção de valuation não é a pior coisa que pode acontecer. No fim das contas, é bom para o ecossistema que os empreendedores não precisem ser super heróis e criarem unicórnios em 12 meses para serem bem sucedidos. Estamos num país em que francamente quando vejo o custo de vida e os valuations das startups, existe uma certa desconexão. Um ajuste é bom, pois mantém a classe de ativos atraente para alocadores, o que leva a fluxo de capital por anos a fio. Também permite ao gestor tempo para tomar decisões. Por fim, separa o joio do trigo dentre os empreendedores. O que não pode acontecer é uma disrupção no financiamento de startups mediante a uma crise global. Muitas empresas vão precisar acessar capital, a qualquer custo. Isso teria efeitos muito mais negativos que o cenário aqui apresentado. Vamos torcer para que isso não aconteça.

Mar calmo nunca fez bom marinheiro, bom, teremos uma oportunidade de testar isso.

Um grande abraço,

Edu

DISCLAIMER: essa newsletter não é recomendação de investimentos. Seu propósito é puramente de entretenimento e não constitui aconselhamento financeiro ou solicitação para comprar ou vender qualquer ativo. Faça a sua própria pesquisa. Todas as opiniões e visões são pessoais do próprio autor e não constituem a visão institucional de nenhuma empresa da qual ele seja sócio, colaborador ou investidor.